REMARQUE : Dans ce document, le masculin est utilisé comme générique pour désigner des personnes dans le seul but de ne pas alourdir le texte.

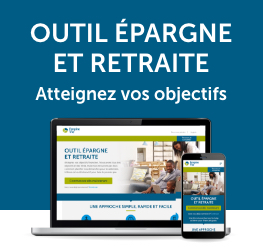

Au début de juin, l’indice S&P 500 a progressé de plus de 20 % par rapport à son creux d’octobre, atteignant ainsi un sommet depuis avril de l’année dernière. Cet indice est souvent considéré comme un baromètre de la santé globale de l’économie américaine. Ses rendements solides ont suscité de l’optimisme envers la trajectoire de l’économie américaine. Cependant, lorsque nous tenons compte de l’ampleur du marché, qui fait référence au nombre d’actions qui fait fluctuer l’indice, un portrait moins optimiste s’en dégage.

En cumul annuel au 31 mai 2023, plusieurs titres de sociétés du secteur de la technologie, surnommées « les sept magnifiques », comptaient pour plus de 100 % des gains de l’indice S&P 500, tandis que les autres actions de l’indice ont reculé sur la même période.

Source : Bloomberg, au 31 mai 2023.

Ces sept sociétés sont Apple, Microsoft, NVIDIA, Amazon, Meta (Facebook), Tesla et Alphabet (Google). Plusieurs de ces titres ont gagné rapidement en popularité en raison d’un intérêt croissant envers l’intelligence artificielle (IA), tandis que d’autres ont bénéficié de l’effet de halo engendré par cette tendance. Ensemble, ces sociétés composent plus de 27 % de l’indice comme l’illustre le tableau suivant :

| Actions |

Rendement en cumul |

Pondération moyenne en cumul annuel dans l’indice S&P 500 (%) | Pondération dans l’indice S&P 500 le 31 mai 2023 (%) |

| Apple Inc. | 36,82 | 6,84 | 7,54 |

| Microsoft Corp. | 37,57 | 6,00 | 6,99 |

| Amazon.com Inc. | 43,55 | 2,64 | 3,08 |

| Nvidia Corp. | 158,93 | 1,78 | 2,66 |

| Alphabet Inc. | 39,15 | 3,37 | 3,93 |

| Meta Platforms Inc. | 119,98 | 1,27 | 1,69 |

| Tesla Inc. | 65,55 | 1,38 | 1,57 |

| Total | 23,28 | 27,45 |

Source : Bloomberg, au 31 mai 2023.

Étude en profondeur : effets observés de la concentration du marché

Un portrait plus réaliste se dégage lorsque nous comparons les rendements de l’indice S&P 500, pondéré en fonction de la capitalisation boursière, à ceux de l’indice équipondéré S&P 500, qui accorde la même pondération à chaque titre.

Pendant des conditions de marché normalisées, les rendements des deux indices ont tendance à se suivre de près. Toutefois, en périodes de grande concentration du marché, les rendements ont tendance à diverger, comme le démontre le tableau suivant :

Source : Morningstar Research Inc., au 31 mai 2023.

Les sociétés ayant une plus forte capitalisation boursière composent une plus grande proportion de l’indice S&P 500. Lorsque ces grandes sociétés enregistrent de solides rendements, l’indice augmente en conséquence, créant ainsi cette divergence. Cependant, lorsque chacune des sociétés de l’indice a la même pondération, la taille de la société ne fausse pas les rendements de l’indice.

Les conditions du marché ont avantagé les sept magnifiques

Les deux indices ont enregistré des rendements semblables jusqu’à la mi-mars quand des failles dans le secteur bancaire régional des États-Unis sont apparues, menant à l’effondrement de la Silicon Valley Bank, de la Signature Bank et de la First Republic Bank au cours des deux premières semaines du mois.

Dans la foulée, la Réserve fédérale américaine (la « Fed ») a réussi à augmenter les liquidités dans le système bancaire au moyen de différentes garanties et de mesures de financement. De nombreux investisseurs pensaient également que les perturbations découlant des effondrements des banques inciteraient la Fed à commencer à réduire ses taux. Ces deux facteurs ont créé un environnement exceptionnellement favorable pour les titres des sociétés à très forte capitalisation du secteur de la technologie, alimenté par l’enthousiasme entourant l’IA.

À bien des égards, la flambée de l’intérêt envers l’IA ressemble à la bulle point-com de la fin des années 1990 quand l’augmentation de l’adoption de l’Internet a stimulé un intérêt croissant envers les titres de sociétés du secteur de la technologie. Tout comme les entreprises associées à la popularité croissante de l’Internet à la fin des années 1990, les titres directement liés à l’IA ont connu un essor. Dans les deux cas, le cours des actions est largement attribuable au sentiment des investisseurs, lequel est souvent peu corrélé au potentiel fondamental de revenu des sociétés concernées.

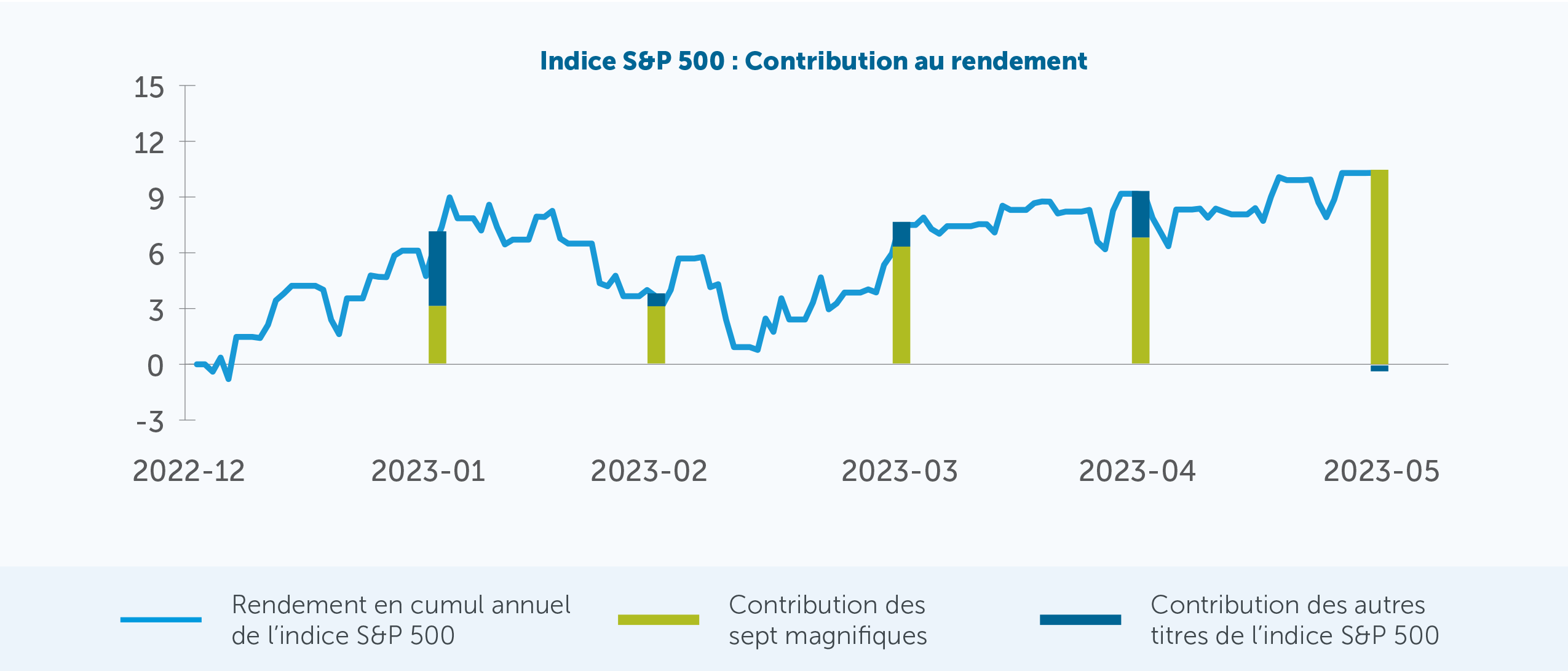

Par exemple, lorsque nous examinons le titre de Tesla de plus près, l’un des « sept magnifiques », nous constatons que son rendement a peu à voir avec les données fondamentales lorsque nous comparons la société à l’ensemble du secteur de la construction automobile.

Comme le démontre le graphique ci-après, Tesla vaut 31 % de plus que les sept plus grands constructeurs automobiles jumelés, mais génère uniquement 6 % de leur revenu combiné.

Source : Bloomberg, données sur la capitalisation boursière au 23 juin 2023. Données sur le revenu en fonction des données les plus récentes disponibles au 31 mars 2023.

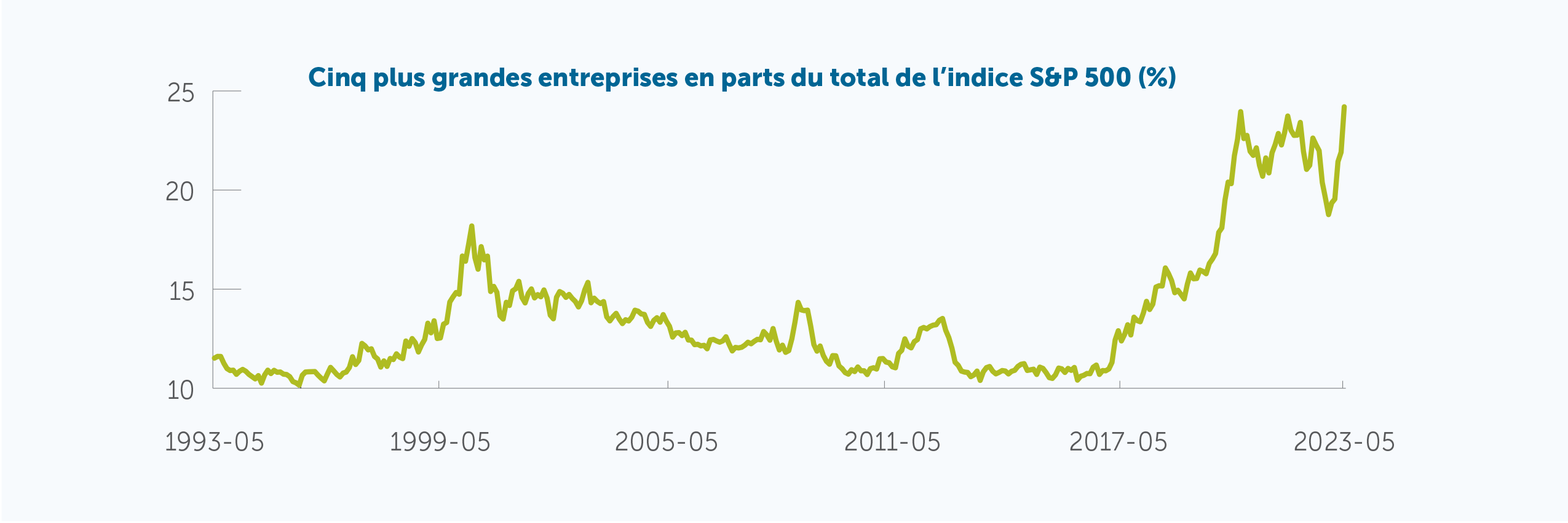

La concentration du marché était déjà en hausse en 2018 et 2019, mais s’est rapidement accentuée après que les banques centrales et les gouvernements du monde entier ont ouvert les vannes des liquidités afin de contribuer à réduire une partie de l’instabilité causée par les mesures de lutte contre la pandémie de COVID-19. Le graphique ci-après démontre que la pondération des cinq principaux titres a atteint des sommets historiques. Pour chaque dollar investi dans les titres de l’indice S&P 500, près de 0,25 $ a directement abouti dans les coffres des cinq principaux titres.

Source : Bloomberg, au 31 mai 2023.

Ce niveau de concentration au sein de l’indice en général a changé la dynamique du marché, ayant des répercussions sur les investisseurs. Il est probable que les stratégies qui sont conçues pour être bien diversifiées suivent l’indice général. Le FPG de valeur américaine de l’Empire Vie est composé de titres de certains de ces « sept magnifiques ». Cependant, en raison de notre point de vue sur la diversification et les valorisations, la pondération de ces titres dans le fonds est moins élevée que celle du marché. Par conséquent, le fonds devrait enregistrer des rendements moins élevés que ceux de l’indice dans un contexte où les rendements sont alimentés par un petit groupe de titres.

Un argument en faveur de la diversification

Au bout du compte, dans le cas de la bulle point-com, les investisseurs ont finalement bien prédit le succès de ces sociétés; cependant, celui-ci s’est réalisé 10 à 15 ans plus tard. De nombreuses sociétés qui ont bénéficié des conditions favorables envers les titres de sociétés du secteur de la technologie ont connu d’autres réussites, mais pas avant d’avoir enregistré une baisse considérable du cours des actions lorsque la bulle a éclaté. Il est concevable que l’engouement pour l’IA connaisse un scénario semblable, puisque les reprises faibles ont tendance à augmenter le risque de transitions brutales et mouvementées lorsque la tendance s’inverse.

À mesure que les valorisations augmentent, les portefeuilles concentrés deviendront de plus en plus vulnérables à des baisses marquées par rapport à un portefeuille plus diversifié.

Plutôt que de courir après les rendements, l’équipe de Placements Empire Vie considère que la diversification des secteurs, des catégories d’actifs et des régions est essentielle au processus des placements afin de soutenir la réussite à long terme de notre clientèle. Notre stratégie atténue les risques associés à la concentration des titres et offre une exposition à un plus large éventail d’occasions à long terme.

Cet article comprend de l’information prospective fondée sur l’opinion et le point de vue de Placements Empire Vie Inc. à la date indiquée et peut changer sans préavis. Cette information ne doit pas être considérée comme une recommandation d’acheter ou de vendre, ni comme un avis en matière de placements ou des conseils fiscaux ou juridiques. L’information contenue dans le présent rapport a été obtenue auprès de sources tierces jugées fiables, mais la société ne peut en garantir l’exactitude. Placements Empire Vie Inc. et ses sociétés affiliées ne donnent aucune garantie ni ne font aucune représentation quant à l’utilisation ou aux résultats de l’utilisation de l’information contenue dans le présent document en matière de justesse, de précision, d’actualité, de fiabilité ou autres, et déclinent toute responsabilité en cas de perte ou de dommages découlant de son utilisation.

Le rendement passé ne garantit pas les résultats futurs.

Placements Empire Vie Inc. est le gestionnaire de portefeuille des fonds distincts de l’Empire Vie et une filiale en propriété exclusive de L’Empire, Compagnie d’Assurance-Vie. Les unités ou parts des fonds ne sont disponibles que dans les juridictions où elles pourraient être légalement mises en vente et seulement par les personnes autorisées à vendre de telles unités ou parts. Les placements dans les fonds distincts peuvent donner lieu à des frais de courtage, à des commissions de suivi, à des frais de gestion et à d’autres frais. Les placements ne sont pas garantis, leur valeur fluctue fréquemment et le rendement passé ne garantit pas les résultats futurs. Tout montant affecté à un fonds distinct est placé aux risques du titulaire de contrat, et la valeur du placement peut augmenter ou diminuer. La brochure documentaire du produit considéré décrit les principales caractéristiques de chaque contrat individuel à capital variable. Les polices de fonds distincts sont établies par L’Empire, Compagnie d’Assurance-Vie.

© 2023 Morningstar Research Inc. Tous droits réservés. Les données de la présente : (1) sont la propriété de Morningstar et/ou de ses fournisseurs de contenu; (2) ne peuvent être reproduites ni distribuées; et (3) ne sont pas réputées comme étant exactes, complètes ou à jour. Ni Morningstar ni ses fournisseurs de contenu ne seront tenus responsables de tout dommage ou de toute perte découlant de l’utilisation de cette information. Le rendement passé ne garantit pas les résultats futurs.

le 26 juin 2023