|

Principaux points

|

Un regard sur la récente reprise des actions

Les actions ont atteint de nouveaux sommets à la fin du premier trimestre, l’indice composé S&P/TSX ayant progressé de 8,1 % pour le trimestre et l’indice S&P 500 de 6,2 % en monnaie locale, incluant les dividendes. En observant la solidité du marché du premier trimestre, on constate l’une des rotations de marché les plus importantes depuis plusieurs années : les investisseurs ont délaissé les actions du secteur des technologies de l’information axées sur la croissance au profit de secteurs éprouvant des difficultés depuis un certain temps, comme les services financiers et l’énergie. Par exemple, Exxon Mobil Corp. a progressé de 38 % et Canadian Natural Resources de 31 % pour l’exercice, alors qu’Amazon.com Inc. a chuté de 6 % et Apple Inc. de 8 %.

Considérer le portefeuille du point de vue des secteurs et des facteurs

Le concept d’une répartition sectorielle du portefeuille est largement accepté et compris. Un portefeuille est conçu en fonction du rendement des sociétés appartenant à un ensemble normalisé de secteurs de l’économie ou de l’industrie, comme les services financiers, les technologies de l’information, les services publics, etc. À mesure que le cycle économique évolue, les investisseurs peuvent ajuster leur portefeuille en l’orientant vers des secteurs cycliques lorsque la tendance est à la hausse et vers des secteurs défensifs lorsque l’économie est en difficulté.

Cependant, la gestion factorielle considère le portefeuille du point de vue du rendement financier de la société et du rendement de ses actions. Les facteurs sont définis comme des éléments qui stimulent le rendement des actions et que l’on peut observer et mesurer dans le temps et dans différents secteurs et pays. Ces « primes » factorielles comprennent la valeur, la croissance, le momentum, la faible volatilité, la petite capitalisation et la qualité. On constate que ces caractéristiques sont associées à un rendement supérieur dans certaines conditions de marché ou en relation avec certains types de comportements des investisseurs. Par exemple, l’effet de momentum – les gagnants ont tendance à continuer à gagner – pourrait découler du mouvement de masse, ou d’une sous-réaction initiale des investisseurs aux nouvelles de l’entreprise.

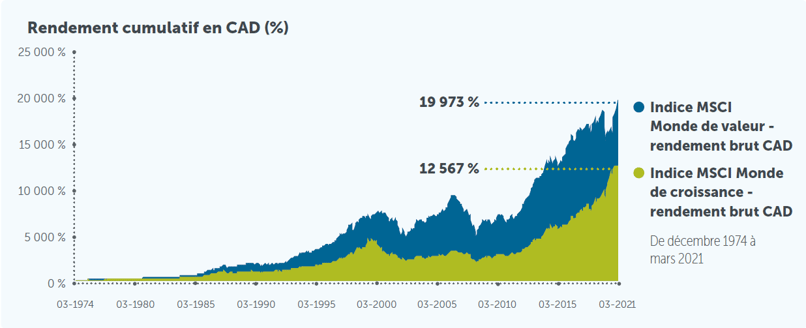

Un cadre rigoureux de sélection des titres révèle souvent un style ou un facteur d’ensemble. À l’Empire Vie, nous demeurons centrés sur notre philosophie de placement axé sur la valeur et continuons de privilégier les sociétés de grande qualité dotées d’une valeur attrayante. La valeur est un facteur bien étudié ayant prouvé être un élément qui génère du rendement excédentaire sur de longues périodes.

Source : Morningstar Research Inc., le 31 mars 2021

La sous-performance de la valeur

Comme tous les autres facteurs, la valeur peut connaître des périodes de sous-performance. La plus récente période de sous-performance de la valeur, qui a commencé au début de 2017, est l’une des pires auxquelles les investisseurs ont été confrontés depuis environ un siècle selon les données compilées par le lauréat d’un prix Nobel Eugene Fama et son collègue Kenneth French1.

Les faibles taux d’intérêt seraient la cause principale du rendement inférieur des titres de valeur, les faibles taux d’intérêt ayant tendance à favoriser le prix des actions des sociétés qui présentent une solide croissance des bénéfices, car les bénéfices futurs ont plus de valeur à un taux d’actualisation plus bas. Dans un contexte de croissance faible, et surtout pendant le ralentissement économique causé par la COVID-19, les marchés ont favorisé les entreprises à croissance rapide, et les investisseurs sont prêts à payer davantage pour détenir de leurs actions.

L’importante rotation vers la valeur pourrait se maintenir

Depuis la fin de 2020, le déploiement des vaccins contre la COVID-19 s’accélère. L’économie américaine se dirige vers une réouverture et un retour à la normale, dans un contexte de mesures de relance budgétaire sans précédent et de soutien monétaire très accommodant. Le marché a fortement réagi au moyen d’une rotation importante vers la valeur. Aux États‑Unis, le facteur de valeur a surpassé celui de la croissance par plus de 11 % pendant la seconde moitié du premier trimestre. Avec une reprise robuste de l’économie probablement enclenchée, les conditions semblent être en place pour que les titres de valeur conservent leur rendement supérieur, pour les raisons suivantes :

- Par le passé, le simple fait d’entrer en phase initiale de reprise économique robuste après une récession a suffi à soutenir la rotation vers la valeur : les titres de valeur ont tendance à obtenir de meilleurs rendements puisque les efficiences d’exploitation associées à ces entreprises leur permettent de tirer profit de l’amélioration des conditions économiques. Aux États-Unis, les titres de valeur ont obtenu un rendement supérieur de 730 points de base en moyenne, au cours des 12 mois suivant un creux dans le cycle économique2.

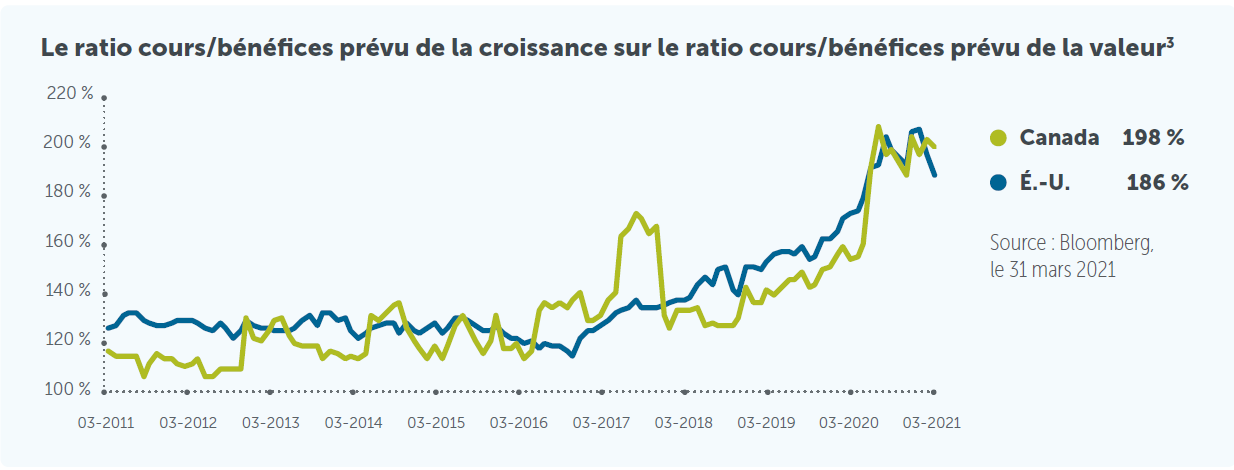

- Actuellement, les titres de croissance se négocient toujours à une prime importante par rapport aux titres de valeur, près de deux fois plus cher selon le ratio cours/bénéfices prévu, ce qui est bien supérieur à la moyenne historique et représente un sommet depuis plus de 10 ans. Le règne du rendement supérieur de la croissance par rapport à la valeur tire peut-être à sa fin. L’écart de valorisation entre la valeur et la croissance laisse présager une résurgence du rendement supérieur des titres de valeur. Par ailleurs, le rendement supérieur de la valeur dont nous avons récemment été témoins pourrait avoir un long chemin à parcourir avant que ses valorisations ne reviennent à leurs moyennes historiques.

- Les conditions optimales à court terme et à long terme soutiennent également le rendement supérieur de la valeur. La Réserve fédérale américaine a indiqué son engagement à maintenir des taux bas dans un avenir proche et sa volonté de laisser l’économie surchauffer, en tolérant une inflation soutenue au-delà de sa cible établie de 2 %. Avec une reprise en forme de V bien entamée, les marchés ont présenté des activités de reflation, des taux d’intérêt plus élevés et une courbe de rendement plus prononcée, des conditions optimales pour les titres de valeur qui ont un profil de duration plus court par rapport à leurs flux de trésorerie que les titres de sociétés axées sur la croissance. À long terme, les États-Unis se trouvent dans les débuts d’un nouveau cycle d’investissements dans l’infrastructure et l’innovation. Les bénéfices additionnels futurs devraient profiter à plusieurs grandes sociétés axées sur la valeur qui ont la taille et l’échelle requises pour déployer de nouvelles technologies afin de transformer leurs affaires et de bénéficier des améliorations structurelles de l’efficience.

Le succès à long terme d’un processus discipliné qui surmonte les décisions émotionnelles

Aucune boule de cristal ne nous permet de prédire l’avenir. La plupart d’entre nous ont tendance à prendre des décisions en fonction d’un fort biais cognitif appelé l’effet de récence, soit de privilégier l’expérience la plus récente; il favorise la pratique de placement trop fréquente qui consiste à s’approprier les titres gagnants, une stratégie qui ne permet pas d’atteindre sur une base constante de bons résultats à long terme.

À l’Empire Vie, nous sommes d’avis qu’une approche de placement qui intègre des placements diversifiés est une meilleure option que de faire la chasse aux rendements d’actions populaires ou de catégories d’actifs très concentrées.

Par exemple, le Fonds de répartition de l’actif de l’Empire Vie est l’un des fonds distincts les plus importants et populaires de l’Empire Vie. Cette solution de placement complète comprend des placements gérés activement axés sur la valeur et la qualité qui offrent une bonne diversification et une stratégie de répartition de l’actif logique. De plus, le fonds a surpassé son groupe de pairs à court et à long terme.

Rendement (%)

| 3 mois | 6 mois | 1 an | 3 ans | 5 ans | 10 ans | |

| Fonds de répartition de l’actif de l’Empire Vie – catégorie A |

6,1 | 16,4 | 31,8 | 4,6 | 4,3 | 5,3 |

| Moyenne de la catégorie des fonds équilibrés tactiques | 2,0 | 7,2 | 20,4 | 3,9 | 4,1 | 3,0 |

| Classement par quartile | 1 | 1 | 1 | 1 | 2 | 1 |

Source : Morningstar Research Inc., le 31 mars 2021

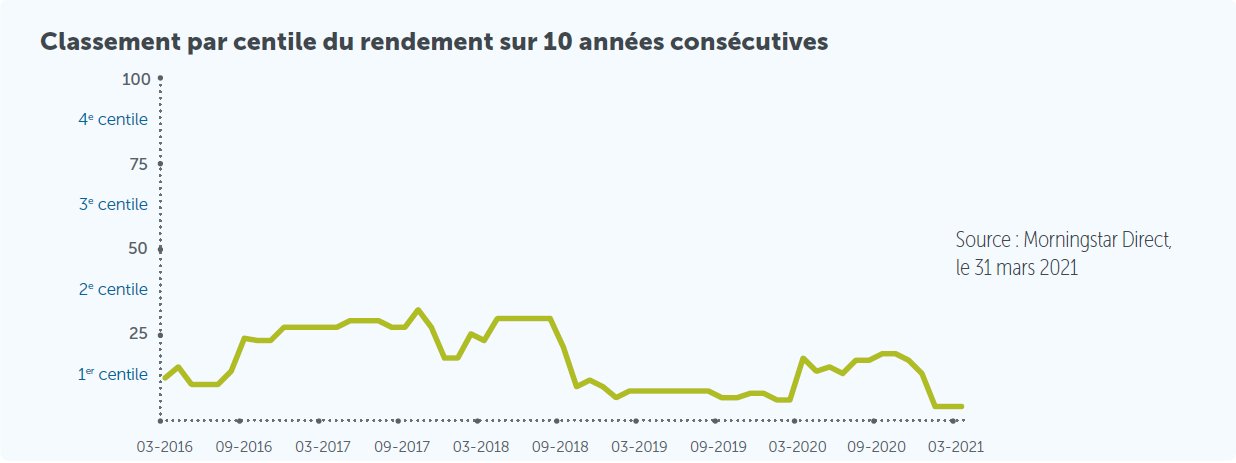

Le fonds offre plus de souplesse en matière de placement que la plupart des fonds distincts du secteur. Son succès à long terme est directement attribuable à un processus de placement discipliné, produisant des antécédents à long terme de rendement supérieur de manière constante. Ses rendements sur 10 années consécutives se classent presque exclusivement dans le premier quartile au cours des dernières années, y compris au cours de la liquidation liée au coronavirus et des périodes de reprise subséquentes.

Le secteur des placements change constamment. Le marché est également plus engorgé et concurrentiel qu’auparavant. L’ajout des Portefeuilles multistratégie de l’Empire Vie et du FPG Développement durable d’actions mondiales de l’Empire Vie à notre gamme de produits procure des options de placement complémentaires attrayantes pour les clients et clientes qui veulent diversifier leurs styles et leurs stratégies de placement au sein de nos contrats de FPG à la fine pointe de l’industrie. L’Empire Vie continuera de développer une offre de produits plus vaste pour répondre aux besoins de plus en plus complexes des investisseurs en matière de stratégies et d’approches de placement.

1 http://mba.tuck.dartmouth.edu/pages/faculty/ken.french/data_library.htmll

2 Russell Investments https://russellinvestments.com/ca/blog/3-reasons-why-value-stocks-may-outperform-soon

3 Les États-Unis sont représentés par l’indice MSCI USA et le Canada par l’indice MSCI Canada.

La brochure documentaire du produit considéré décrit les principales caractéristiques de chaque contrat individuel à capital variable. Tout montant affecté à un fonds distinct est placé aux risques du titulaire du contrat et la valeur du placement peut augmenter ou diminuer. Veuillez lire la brochure documentaire, le contrat et les aperçus des fonds avant d’investir. Le rendement passé ne garantit pas les résultats futurs.

Ce document reflète l’opinion de l’Empire Vie à la date de publication. L’information présentée dans ce document est fournie à titre indicatif seulement et ne doit pas être interprétée comme constituant des conseils juridiques, fiscaux, financiers ou professionnels. L’Empire, Compagnie d’Assurance‑Vie décline toute responsabilité quant à l’utilisation ou à la mauvaise utilisation de cette information, ainsi qu’aux omissions relatives à l’information présentée dans ce document. Veuillez demander conseil à des professionnels avant de prendre une quelconque décision.

Mai 2021