Plusieurs mesures statistiques existent pour vous aider à évaluer le rendement d’un placement. Les investisseurs sont probablement moins sensibles aux aléas des rendements quand les marchés sont en hausse, et plus lorsqu’ils s’effondrent. Une mesure qui analyse séparément le rendement de ces deux types de marchés pourrait donc être utile aux processus de diligence raisonnable des investisseurs.

C’est ce à quoi les ratios d’encaissement servent. Ils mesurent le rendement relatif par rapport au marché (ou tout indice de référence pertinent). Lorsque l’indice de référence est en hausse, on le nomme ratio d’encaissement de hausses, et lorsque l’indice de référence est en baisse, on le nomme ratio d’encaissement de baisses.

Interprétation

Durant les périodes au cours desquelles l’indice de référence est en hausse/en baisse,

- un ratio d’encaissement de hausses ou de baisses égal à 100 % indique qu’un placement évolue en moyenne de façon identique à l’indice de référence;

- un ratio d’encaissement de hausses ou de baisses supérieur à 100 % indique qu’un placement évolue en moyenne davantage que l’indice de référence;

- un ratio d’encaissement de hausses ou de baisses inférieur à 100 % indique qu’un placement évolue en moyenne moins que l’indice de référence.

Logiquement, un ratio d’encaissement de hausses supérieur et un ratio d’encaissement de baisses inférieur sont considérés comme plus intéressants. Cependant, un placement n’a pas nécessairement besoin d’un ratio d’encaissement de hausses très élevé ou d’un ratio d’encaissement de baisses très bas pour démontrer de fortes caractéristiques de rendement. Il est plus important que le ratio d’encaissement de hausses soit supérieur au ratio d’encaissement de baisses et qu’il y ait un large écart positif entre les deux. Une règle empirique est de chercher un écart positif entre le ratio d’encaissement de hausses et celui de baisses d’au moins 20 à 30 %. Par exemple, un placement ayant un ratio d’encaissement de hausses de 90 % et un de baisses de 65 % aurait un écart positif entre ses deux ratios de 25 %, ce qui peut être considéré comme intéressant.

Comme beaucoup d’autres mesures de rendement, un ratio d’encaissement est spécifique à une période donnée; les résultats sont donc différents sur un horizon d’un an, de trois ans, de cinq ans ou de 10 ans. Une période plus longue sera probablement plus pertinente si aucune circonstance atténuante n’est observée dans cette période, comme un changement majeur de stratégie ou de style de gestion dans un fonds commun de placement.

Indice de référence

Un facteur très important du ratio d’encaissement est l’indice de référence, parce que celui-ci affecte directement le calcul du ratio. Si l’indice de référence est changé, le ratio d’encaissement changera aussi très probablement. Les indices du marché général sont souvent utilisés; par exemple, l’indice composé S&P/TSX pour les actions canadiennes, l’indice S&P 500 pour les actions américaines ou l’indice obligataire universel FTSE TMX Canada pour les obligations canadiennes. Des indices non indexés peuvent aussi être utilisés et, dans certains cas, être plus pertinents. Par exemple, les actifs gérés, notamment les fonds négociés en bourse, les fiducies de fonds communs de placement et les fonds distincts entraînent des frais de gestion (et des frais d’assurance pour plus tard). Par conséquent, utiliser un indice de référence qui tient aussi compte de la réalité des frais des produits de placement, tel que le rendement moyen de la catégorie d’un fonds1 peut produire des résultats plus pertinents. Un placement individuel peut aussi être utilisé en tant qu’indice de référence, particulièrement lorsque l’on compare directement un placement avec un autre.

Que l’on utilise un indice boursier, le rendement moyen d’une catégorie de fonds ou un placement individuel comme indice de référence, il est impératif qu’il soit pertinent. Des exemples d’indices de référence inappropriés seraient d’utiliser un indice obligataire pour évaluer un marché boursier, ou le rendement moyen d’une catégorie de fonds d’actions canadiennes pour évaluer un fonds équilibré mondial. En évaluant la pertinence d’un indice de référence, au moins un des ratios d’encaissement de hausses ou de baisses devrait se situer entre 75 % et 125 %. Par exemple, un ratio d’encaissement de hausses de 78 % et un ratio d’encaissement de baisses de 50 % pourraient indiquer un indice de référence approprié. Par contre, si le ratio d’encaissement de hausses est de 50 % et le ratio d’encaissement de baisses est de 20 %, il est probable que l’indice de référence soit trop audacieux et inapproprié. De même, un ratio d’encaissement de hausses de 106 % et un ratio d’encaissement de baisses de 135 % indiquent probablement un indice de référence inapproprié qui est trop prudent.

Exemple

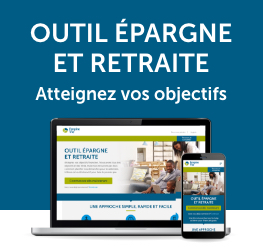

Les tableaux suivants montrent des ratios d’encaissement hypothétiques qui peuvent être considérés comme souhaitables pour des investisseurs prudents, modérés ou dynamiques. Tous présentent un écart de ratios d’encaissement de hausses et de baisses intéressant (la distance entre le sommet de la barre bleue et de la barre verte) et semblent indiquer l’utilisation d’indices de référence appropriés.

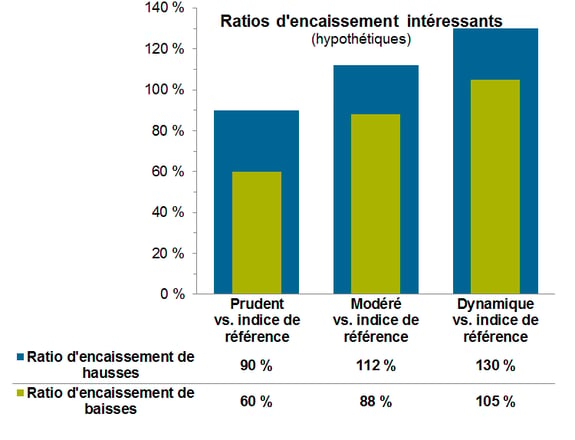

Le tableau suivant montre des ratios d’encaissement hypothétiques dont il faut se méfier, soit parce que l’écart entre les ratios d’encaissement de hausses et de baisses est mince ou négatif, soit parce que les résultats semblent indiquer un indice de référence inapproprié.

Autres points intéressants :

- Un ratio d’encaissement négatif est mathématiquement possible. Un ratio d’encaissement de baisses négatif signifie que le placement a en moyenne fait des gains lorsque l’indice de référence était en baisse, et un ratio d’encaissement de hausses négatif signifie que le placement a en moyenne décliné lorsque l’indice de référence était en hausse. Un ratio d’encaissement négatif est inhabituel et signifie probablement que l’horizon est trop court pour être significatif ou que l’indice de référence est inapproprié.

- Un fonds indiciel à gestion passive devrait avoir un écart négatif entre ses ratios d’encaissement de hausses et de baisses. Son but est de suivre avec exactitude le rendement d’un indice de référence avant les frais (des ratios d’encaissement de hausses et de baisses de 100 %). Toutefois, en tenant compte des frais – aussi petits soient-ils – le résultat est un ratio d’encaissement de hausses inférieur à 100 % et un ratio d’encaissement de baisses supérieur à 100 %.

- Si un placement inscrit un rendement négatif pour une période où l’indice de référence était en hausse, ce rendement négatif aura une incidence sur son ratio d’encaissement de hausses, mais pas sur son ratio d’encaissement de baisses. Le rendement est divisé en périodes au cours desquelles l’indice de référence est en hausse ou en baisse, pas le placement.

1 Le comité canadien responsable des normes des fonds de placement (Canadian Investment Funds Standars Committee) attribue les fonds communs de placement et les fonds distincts à une catégorie de fonds similaires. Selon les catégories du CIFSC, des firmes de recherche indépendantes, telles que Morningstar Research Inc., calculent les moyennes des catégories.