Une assurance vie offerte par l’employeur est un avantage intéressant.

De nombreuses entreprises offrent à leurs employés une assurance vie d’un montant déterminé et leur donnent la possibilité de souscrire une protection plus grande à moindre coût, sans examen médical. Par conséquent, de nombreux Canadiens et Canadiennes sont assurés par l’intermédiaire de leur employeur1.

1Source : Life Insurance - Canada, septembre 2014, Mintel Group Ltd.

Obtenir une protection par l’intermédiaire de l’employeur peut être pratique, abordable et accessible, quels que soient vos antécédents médicaux.

Par exemple, si vous gagnez 50 000 $ par année, votre employeur pourrait vous offrir une protection de 50 000 $ ou de 100 000 $, dont vous n’assumez qu’une petite partie des frais, déduite de votre salaire. Vous ne remarquerez probablement jamais l’absence de cette somme et n’aurez jamais à vous soucier d’acquitter cette facture, et vous obtenez une protection, quels que soient vos antécédents médicaux. Toutefois, ne compter que sur l’assurance vie offerte par votre employeur pourrait vous causer certains problèmes.

Répondez aux cinq questions suivantes pour découvrir si l’assurance vie offerte par votre employeur est suffisante pour vous :

No 1 : La protection d’assurance vie offerte par votre employeur est elle suffisante pour subvenir aux besoins de votre famille si vous décédiez pendant que vous occupez votre emploi?

La plupart des régimes offerts par l’employeur n’offrent qu’un type de protection de base et un montant prédéterminé.

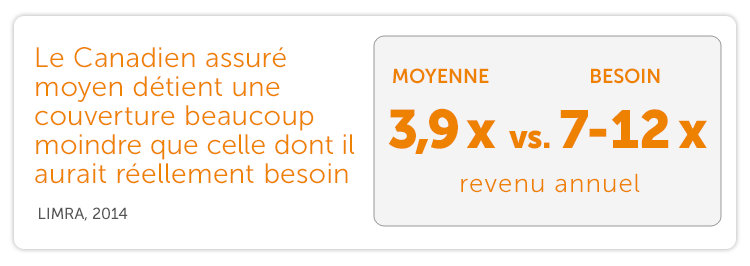

Les employeurs proposent généralement une protection équivalant au salaire de l’employé ou au double de son salaire. Par exemple, si vous gagnez 50 000 $ par année, votre employeur pourrait vous accorder une protection de 50 000 $. Une protection d’assurance vie de 50 000 $ est intéressante, particulièrement si vous n’avez pas à en assumer les frais, mais elle est insuffisante pour les besoins de la plupart des gens.

De plus, puisque les régimes offerts par les employeurs sont généralement des régimes individuels proposant une protection minimale, et qu’ils sont conçus pour couvrir un groupe d’employés, le format unique pourrait ne pas répondre à vos besoins d’assurance.

De nombreuses personnes ont besoin d’un régime sur mesure pour répondre à tous leurs besoins d’assurance vie, en fonction de leur situation financière et de leurs priorités, et pourraient devoir souscrire une assurance individuelle en plus de celle qui est fournie par l’employeur.

No 2 : Si vous changez d’emploi, conservez-vous votre protection d’assurance vie?

Généralement, lorsque vous ne travaillez plus pour l’entreprise, l’employeur cesse de payer les primes de votre protection d’assurance vie et celle-ci prend fin, à moins que vous ne soyez en mesure de la transformer en police d’assurance vie individuelle. La police transformée pourrait être plus dispendieuse que si vous l’aviez souscrite comme police d’assurance individuelle lorsque vous étiez plus jeune. De plus, dans certains cas, il est impossible de transformer la protection d’assurance en police individuelle.

Si vous vous attendez à obtenir une assurance vie à votre prochain emploi, vous ne penserez probablement pas à transformer la protection actuelle de votre employeur, mais si l’inattendu se produisait pendant que vous êtes entre deux emplois? On ne peut jamais savoir quand une protection d’assurance vie se révèlera nécessaire, et toute période sans protection est un risque que vous pouvez éviter.

Si votre prochain emploi n’offre pas de protection d’assurance vie, vous pourriez avoir à souscrire une police d’assurance vie individuelle pour remplacer la protection offerte par votre ancien employeur. Selon votre âge au moment de souscrire la police, son coût pourrait être significativement plus élevé que si vous aviez souscrit une assurance vie individuelle plus tôt.

No 3 : Serez-vous toujours couvert par votre assurance vie en cas de problème de santé?

Une autre difficulté se pose si vous devez quitter votre emploi en raison d’un problème de santé. Si vous comptiez uniquement sur l’assurance vie du régime d’assurance collective fourni par l’employeur, et que vous veniez à souffrir d’un problème de santé vous forçant à quitter votre emploi, vous pourriez perdre votre protection d’assurance vie pour les raisons citées au no 2 ci-dessus, au moment où votre famille en a le plus besoin. Si cela se produisait, il serait possiblement trop tard pour souscrire une police d’assurance vie abordable pour le même montant de protection, ou encore vos soucis de santé pourraient vous empêcher d’obtenir l’assurance vie dont vous auriez besoin.

No 4 : Votre employeur offre-t-il une protection d’assurance vie à votre conjoint?

Si l’employeur offre une assurance vie au conjoint, celle-ci est généralement peu généreuse. De nombreux couples croient que leur famille connaîtra des difficultés financières uniquement si le principal soutien de la famille décède. Par conséquent, certaines personnes se contentent, pour le conjoint, de l’assurance vie de l’employeur, qui risque pourtant de ne pas suffire. Les personnes au foyer et les conjoints qui gagnent un salaire modeste contribuent de façon importante à la famille, et leur apport devrait être inclus dans le montant de protection d’assurance vie dont votre famille a besoin.

No 5 : L’assurance vie offerte par l’employeur est-elle la solution la plus abordable?

Certaines assurances vie fournies par l’employeur permettent de souscrire un montant de protection additionnel. Vous pourriez toutefois devoir subir une évaluation de votre état de santé pour devenir admissible à une assurance vie supplémentaire, ce qui pourrait se révéler plus coûteux que de souscrire une police individuelle distincte.

Si vous êtes en santé et non-fumeur, souscrire une police d’assurance vie individuelle distincte pourrait être plus abordable qu’augmenter la protection offerte par l’employeur. Vous pouvez également choisir le régime qui convient le mieux à vos besoins.

Vous disposez peut-être actuellement d’une protection d’assurance vie abordable par l’intermédiaire du régime d’assurance collective de votre employeur, mais que se passerait-il en cas d’augmentation des primes ou d’annulation du régime d’assurance collective? Si vous décidez de vous limiter à la protection offerte par l’employeur, vous n’avez que peu de contrôle sur votre protection d’assurance vie.

Le meilleur des deux mondes

Posséder à la fois une protection d’assurance vie individuelle et une protection d’assurance vie offerte par l’employeur pourrait être la meilleure combinaison.

Votre police d’assurance vie individuelle peut vous procurer le montant de protection dont vous avez réellement besoin, vous permettre d’ajouter des montants supplémentaires selon vos circonstances particulières, et vous doter d’une protection pour la vie, peu importe votre situation d’emploi. Plus vous êtes jeune au moment de souscrire une assurance, plus vos primes seront avantageuses. Vous pouvez alors considérer la protection d’assurance vie de l’employeur comme un supplément.

Le meilleur scénario est d’être en tout temps protégé par une police d’assurance vie, en toutes circonstances. La prochaine fois que vous vous direz : « Je suis bien couvert, j’ai une assurance vie au travail », poussez votre réflexion. Vous vous trompez peut-être. Un conseiller d’assurance vie peut vous aider à évaluer la protection d’assurance vie additionnelle dont vous pourriez avoir besoin.

Pour obtenir de l’aide pour trouver un conseiller d’assurance, consultez la page Trouvez un conseiller.