L’Empire Vie célèbrera le 50e anniversaire de son Fonds d’actions Élite1 en novembre prochain. Cet anniversaire témoigne non seulement de la longévité du fonds, mais également de ses résultats à long terme.

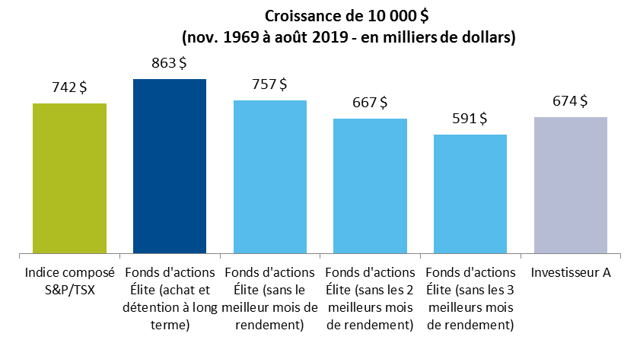

Depuis sa création jusqu’à ce jour (du 30 novembre 1969 au 31 août 2019), un placement hypothétique de 10 000 $ dans le Fonds d’actions Élite atteindrait aujourd’hui 863 133 $. Ce résultat représente un rendement annualisé de 9,4 % (déduction faite de son ratio des frais de gestion).

En comparaison, un placement hypothétique de 10 000 $ dans l’indice composé S&P/TSX (l’« indice ») s’élèverait tout juste à 742 272 $.

Du point de vue d’un gestionnaire de portefeuille, la réussite du fonds s’explique avant tout par l’utilisation d’une approche de placement axée sur la valeur pour sélectionner des actions de sociétés de grande qualité. D’autres éléments sont importants, notamment l’adoption d’une vision à long terme des placements sous-jacents du fonds et une confiance indéfectible dans le processus, surtout dans les périodes où le marché ne favorise pas votre style de placement.

On nous enseigne souvent que la clé du succès à long terme est de maintenir ses placements, mais dans quelle mesure est-ce important? |

|

Une approche disciplinée est tout aussi importante, sinon plus, pour le succès d’un investisseur. On nous enseigne souvent que la clé du succès à long terme est de maintenir ses placements, mais dans quelle mesure est-ce important? Si le placement hypothétique de 10 000 $ avait manqué le mois au cours duquel le fonds a généré son meilleur rendement depuis sa création, la valeur de ce placement serait tombée à 757 077 $. La différence de plus de 100 000 $, soit dix fois la valeur du placement initial, est ainsi perdue en raison d’un seul mois. En passant à côté des deux mois ayant connu les meilleurs rendements, le placement aurait affiché une valeur de 666 944 $, un rendement inférieur à celui de l’indice de référence, et une valeur de 591 181 $ s’il avait perdu les trois mois ayant généré les meilleurs rendements.

Bien que ces résultats soient dramatiques, voire même révélateurs, on pourrait prétendre que ces scénarios sont irréalistes. La probabilité qu’un investisseur déplace aléatoirement ses placements au cours des trois mois ayant affiché les meilleurs rendements (parmi les 597 mois) est aussi improbable que de gagner à la loterie, mais aurait des effets préjudiciables.

Nous devrions peut-être examiner un exemple plus réaliste fondé sur le comportement des investisseurs. Les investisseurs sont plus susceptibles de vendre leurs parts dans un fonds après que ce fonds ait connu un rendement inférieur important pendant une période prolongée, et d’acheter des parts d’un fonds après que ce fonds ait affiché un rendement supérieur pendant une période prolongée. Un investisseur hypothétique A investit 10 000 $ dans le Fonds d’actions Élite dès sa conception et maintient essentiellement ses placements, mais est parfois influencé par des rendements inférieurs ou supérieurs sur de longues périodes. À la fin février 1980, le fonds a connu un rendement inférieur de 28,6 % à celui de l’indice, soit sa pire période de 12 mois de rendement relatif. L’investisseur A a vendu ses parts du fonds, croyant que le gestionnaire de portefeuille avait perdu la main. Au cours des 12 mois suivants, le fonds a rebondi et a devancé l’indice de 39,3 %. Ayant réalisé que cette vente était peut-être une erreur, l’investisseur A a réinvesti dans le Fonds d’actions Élite.

Près de 20 ans plus tard, le fonds a enregistré la deuxième période de 12 mois la plus mauvaise de son histoire. À la fin d’août 2000, le fonds accusait un retard de 27,3 % par rapport à l’indice. Ayant oublié les leçons tirées du passé, l’investisseur A décide de vendre ses parts dans le fonds en raison de leur « piètre rendement ». Puisque la bulle techno a éclaté dans les mois suivants, le fonds a de nouveau mieux fait que l’indice, le devançant de 23 % en août 2001. L’investisseur A, ayant finalement retenu la leçon, a réinvesti dans le fonds et a maintenu ses placements pour de bon.

Bien que ces deux décisions mal coordonnées (mais compréhensibles) se soient produites sur une période de 50 ans, leur incidence a été majeure. Le placement de l’investisseur A a atteint 674 353 $ à la fin d’août 2019, soit 188 780 $ de moins que ce qu’il aurait obtenu au moyen de la stratégie d’achat et de détention à long terme.

Le tableau suivant illustre les différents scénarios :

(Source des données : Morningstar Direct, nov. 1969 à août 2019)

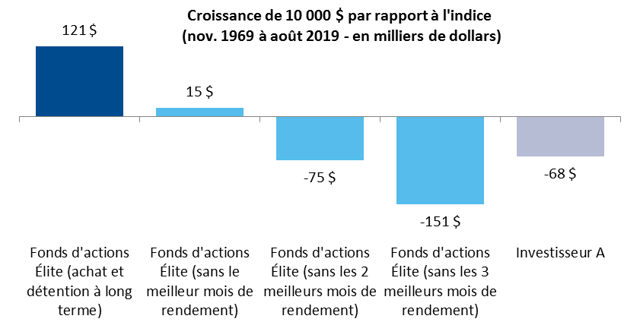

La différence dans les valeurs de marché entre celles de l’indice et des divers scénarios montre clairement l’incidence des décisions inopportunes.

(Source des données : Morningstar Direct, nov. 1969 à août 2019)

En résumé, des stratégies de placement judicieuses et disciplinées administrées par des professionnels en placement peuvent mener à d’importants rendements à long terme. Les aptitudes du gestionnaire de portefeuille peuvent facilement être annulées si l’investisseur n’est pas également discipliné. « Maintenir ses placements » est un mantra connu de nombre d’entre nous. Notre exemple illustre les effets néfastes possibles causés par un manque de discipline.

1 Unités de catégorie A

Ce blogue reflète le point de vue de l’auteur à la date indiquée. Cette information ne doit pas être considérée comme une recommandation d’acheter ou de vendre, ni comme un avis en matière de placements ou des conseils fiscaux ou juridiques. L’Empire Vie et ses sociétés affiliées ne donnent aucune garantie ni ne font aucune représentation quant à l’utilisation ou aux résultats de l’information contenue dans ce blogue en matière de justesse, de précision, d’actualité, de fiabilité ou autres, et décline toute responsabilité en cas de perte ou de dommages découlant de son utilisation.

Septembre 2019